¿Por qué PALADIN?

Paladin es el sistema integral de prevención de blanqueo de capitales y detección de fraude con mayor alcance funcional existente en el mercado, ya que integra en un único entorno la globalidad de funciones requeridas para toda Unidad de Prevención de Blanqueo de Capitales de una entidad financiera

Paladin es la solución tecnológica de Management Solutions para la prevención de blanqueo de capitales (PBC) y detección de fraude.

Con un diseño basado en las mejores prácticas de la industria, las características de Paladín ofrecen un amplio conjunto de beneficios para sus usuarios finales a través de su interfaz fácil de usar y sus módulos personalizables de detección de fraude y PBC.

Principales características de Paladin:

- Integración entre los diferentes módulos funcionales de PBC, construyendo un perfil de riesgo PBC único para cada cliente.

- Monitorización de escenarios de transacciones completamente personalizables. Posibilidad de creación de escenarios desde cero directamente por el usuario final.

- Modelos de Scoring parametrizables on-line y batch, tanto para la función de PBC-Know Your Customer (KYC) como para la de detección de fraude.

- Integración de listas de seguimiento de sanciones (watchlists) y personas expuestas políticamente dentro de la estructura de datos de Paladin, identificando y monitorizando la relación comercial con la institución.

- Modelo de datos completo que cubre todas las necesidades de datos de una Unidad de Inteligencia Financiera (UIF) estándar. Repositorios de datos adicionales innecesarios.

- Información reglamentaria e interna adaptable al marco específico de presentación de informes de cualquier geografía / institución.

- Módulo de alerta y gestión de casos ajustable al flujo de trabajo específico de análisis implementado dentro de la organización.

Beneficios

Paladin soluciona las necesidades funcionales y tecnológicas en materia de PBC y Detección de Fraude de una entidad financiera sin requerir largos y complicados procesos de adaptación y transformación interna.

Beneficios para el usuario

Beneficios para Tecnologías de la Información (TI)

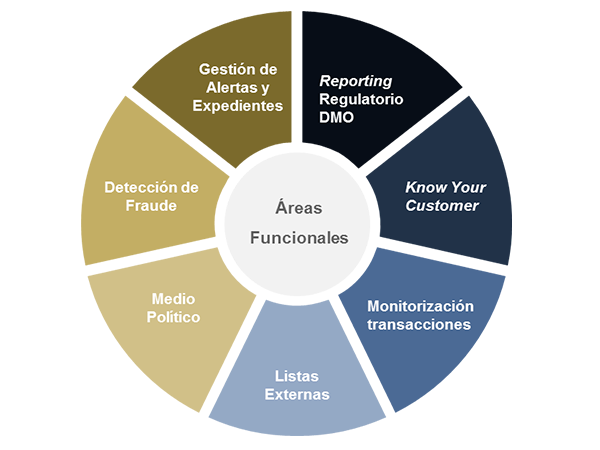

Funcionalidades de paladin

La integración funcional de los distintos módulos de Paladin permite controlar y monitorizar de forma específica cada uno de los focos de riesgo de las funciones de PBC y Detección de Fraude, así como su interconexión.

Los módulos de Paladin están completamente integrados con los datos y los procesos de negocio de las entidades financieras en las que es implementado, lo que proporciona a la entidad seguridad en la cobertura funcional de sus necesidades de PBC y Detección de Fraude.

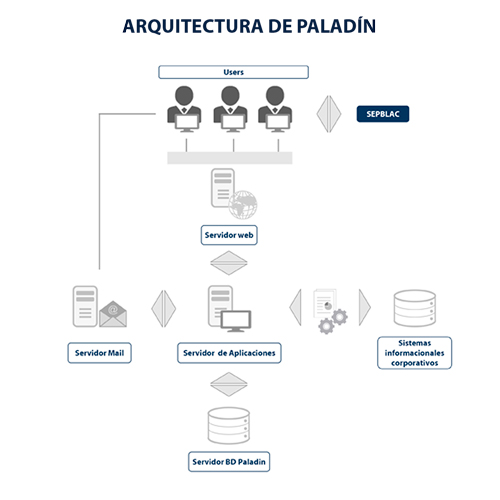

Arquitectura técnica

Paladín está basada en tres capas de arquitectura (interfaz de usuario, negocio y almacenamiento de datos) que cumple con las normas de la industria y permite un crecimiento potencial en las necesidades de rendimiento

Arquitectura en tres capas

- Interfaz de usuario: acceso mediante explorador a la aplicación web de Paladin y generación de documentación en entorno ofimático. Posibilidad de generación automática de alertas en función de la parametrización de la entidad.

- Servidor Web (y Servidor de Aplicaciones): gestión de los procesos de negocio y técnicos del sistema (peticiones de usuario, aprovisionamiento de información, etc.). Ejecución sobre el framework Microsoft .NET y procesos de Microsoft Integration Services.

- Servidor de Base de Datos: soporte a la capa de persistencia de Paladin. Implementación en Microsoft SQL Server 2012.

Adaptado a los requerimientos tecnológicos del cliente

- Integración de sistemas terceros mediante el despliegue de un servicio web con acceso a las funcionalidades básicas del sistema.

- Parametrización de envío de mails en la generación de alertas en los procesos de negocio/carga de información.

- Parametrización de encriptación de información sensible mediante algoritmo propio.

Credenciales

Las entidades financieras que cuentan con Paladin disponen de una garantía de fiabilidad y seguridad durante las supervisiones de Banco de España y las auditorías externas de Prevención de Blanqueo de Capitales

Durante sus más de quince años de vida, Paladin ha sido implantado en más de una quincena de entidades financieras de diversas características.

Grupos financieros nacionales

Banca comercial de tamaño grande, medio y pequeño

Cooperativas de crédito

Entidades de envío de remesas

Management Solutions es una firma internacional de servicios de consultoría centrada en el asesoramiento de negocio, riesgos, finanzas, organización y procesos, tanto en sus componentes funcionales como en la implantación de sus tecnologías relacionadas.

Management Solutions cuenta actualmente con un equipo multidisciplinar (funcional, matemático, técnico y de integración de sistemas) de más de 3.300 profesionales que desarrolla su actividad a través de 41 oficinas (17 en Europa, 20 en América, 2 en Asia, 1 en África y 1 en Oceanía) desde donde atendemos de manera recurrente a clientes que operan en más de 50 países de cinco grandes áreas geográficas Europa, América, Asia, África y Oceanía.

El elemento diferenciador de Management Solutions radica en su profundo conocimiento de los negocios en los que operan sus clientes; y en su alto nivel de especialización sectorial y funcional.

Para más información: www.managementsolutions.comPara más información

José Ramón GorrochateguiSocio de Management Solutions

Jose.Ramon.Gorrochategui@msspain.com

Antonio Tazón

Socio de Management Solutions

antonio.tazon@msnorthamerica.com